В 2008 году по уровню внутреннего валового продукта на душу населения Казахстан сравнялся с Россией. Факт совсем не удивительный. Динамика экономического развития нашего восточного соседа такова, что уровень и качество жизни в Казахстане растут, как говорится, не по дням, а по часам. Российское правительство, в свою очередь, уже давно не только изучает опыт экономической политики своих казахстанских коллег, но и применяет некоторые ее элементы на практике. Достаточно вспомнить тот факт, что Казахстан первым, еще в период экономической депрессии сформулировал программу своего долгосрочного развития. Причем сразу до 2030 года.

В налоговой сказали, чтонеобходимо написать пояснение, как. Если провели дважды сдавайте корректировки в ИС НДС в ИС ЭФНО - они работают.

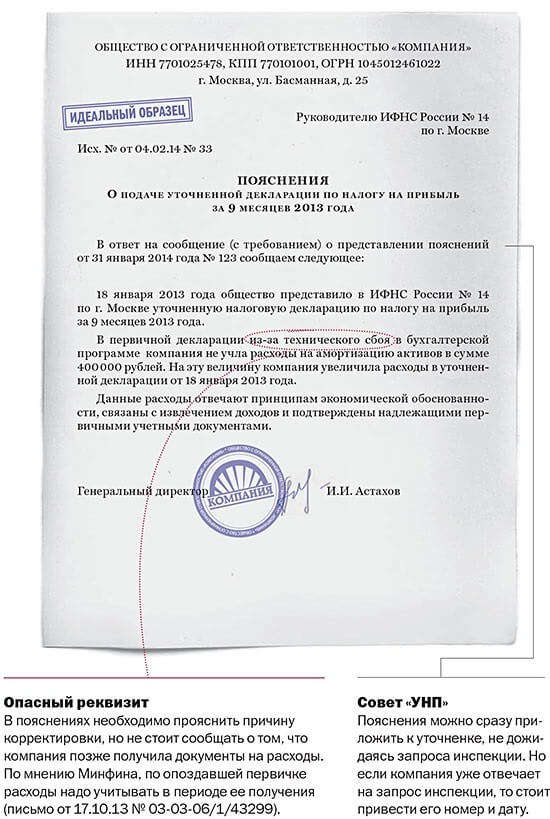

Как написать ответное письмо о предоставлении пояснений в налоговую. На прибыль и опять же НДС, при расхождении данных у контрагентов. Образец пояснительной записки в налоговую по требованию, касающегося прочих налогов, примерно похож на ответ по НДС. Так как вся сданная отчетность подлежит камеральной проверке,.

Первым среди стран СНГ Казахстан перешел на так называемый не нефтяной бюджет, методология расчета которого сильно напоминает формирование российского Резервного фонда и Фонда национального благосостояния. Наконец, если парламент этой страны осенью этого года примет новый, разработанный правительством республики Налоговый кодекс, то с 2009 года эта страна получит наиболее совершенное налоговое законодательство на постсоветском пространстве.

А ведь в этом нормативном акте, как признают российские эксперты, реализованы как раз те идеи, которые в России пока находятся лишь на стадии обсуждения между министерством финансов и министерством экономического развития. Долой льготы 'Необходимо привести налоговую систему в соответствие с задачами нового этапа развития Казахстана. Действующий Налоговый кодекс сыграл позитивную роль в экономическом росте, однако в настоящий момент его потенциал практически исчерпан', - заявил президент Казахстана Нурсултан Назарбаев в своем послании парламенту весной этого года. Если предыдущий кодекс можно назвать кодексом стабилизации казахстанской экономики, то новый, разработанный правительством, вполне достоин эпитета - кодекс развития. При его создании специалисты министерства экономики и бюджетного планирования Республики Казахстан ставили перед собой сразу несколько задач.

В первую очередь речь шла о необходимости упорядочить ныне существующую в стране и достаточно запутанную систему предоставления налоговых льгот отдельным предприятиям и бизнесменам. На сегодняшний день, по словам главы казахстанского государства, подобных преференций в стране существует более 170. И их количество постоянно растет. 'На каком-то этапе мы поняли, что такие льготы уже не стимулируют развитие казахстанской экономики, а наоборот, порождают неравные условия конкуренции и ведут к росту коррумпированности государственного аппарата', - пояснил 'Российской газете' необходимость этого шага собеседник в министерстве экономики и бюджетного планирования Республики Казахстан. Вторая задача заключалась в необходимости сделать налоговую систему более удобной для добросовестных налогоплательщиков и менее обременительной для них.

По задумке президента, это должно привести к уменьшению доли теневого сектора в казахстанской экономике и созданию таких условий для предпринимательства, при которых легальный бизнес являлся бы более привлекательным. Наконец, в качестве третьей задачи правительство Казахстана поставило себе цель создать налоговые стимулы для диверсификации экономики страны и ухода от зависимости ее экспорта от мировых цен на энергоносители. И это лишь усиливает актуальность нового Налогового кодекса Казахстана для России. Ведь опыт этой страны вполне может оказаться применим и на нашей почве.

Впрочем, вышеперечисленное можно отнести только к стратегическим целям нового Налогового кодекса. Но ведь есть еще и тактические. И их также немало. Правительство Казахстана попыталось сделать новый Налоговый кодекс нормативным актом максимально прямого действия. Для этого в него были включены положения пока действующих в стране подзаконных нормативных актов, принятых за последние пять лет. Была сделана и попытка максимально исключить возможность неоднозначного толкования отдельных статей документа. Насколько это удалось, будет ясно уже только после вступления нормативного акта в силу.

Но в любом случае, как признают эксперты, редакция статей нового кодекса получилась намного более четкой и ясной. Ваша ставка Новый Налоговый кодекс Казахстана предусматривает 11 видов налогов. Среди них можно выделить корпоративный подоходный налог (КПН), индивидуальный подоходный налог (ИПН), налог на добавленную стоимость, социальный налог, единый земельный налог, налог на имущество и другие. В целом эти налоги очень похожи на российские. Тот же КПН - не что иное, как аналог отечественного налога на прибыль организаций, а социальный налог - единого социального налога. Интересно другое. Если в России, перешедшей в 2003 году на плоскую шкалу налога на доходы физических лиц, до сих пор раздаются голоса о необходимости диверсифицировать ее в зависимости от уровня получаемого гражданином дохода, то Казахстан, если новый Налоговый кодекс будет принят парламентом, перейдет на нее уже с нового года.

Более того, правительство республики определило, что ставка индивидуального подоходного налога составит не 13 процентов, как в России, а 10 процентов. Будет снижено и налогообложение дивидендов, которые получают владельцы акций различных компаний. По ним с будущего года в бюджет Казахстана будет уплачиваться 5 процентов от суммы дохода.

И это принципиальный момент. Ставки налогов в Казахстане будут значительно ниже ставок российских аналогов.

Например, корпоративный подоходный налог не превысит 20 процентов. Для сравнения, отечественный налог на прибыль организаций составляет 24 процента. Социальный налог, в отличие от российского ЕСН, будет собираться по ставке 11 процентов от фонда оплаты труда. Но самое интересное произойдет с казахстанским налогом на добавленную стоимость.

После принятия нового Налогового кодекса ставка НДС в Казахстане будет одной из самых низких в мире и составит скорее всего 11 процентов. Цифра, которая наверняка должна шокировать сотрудников российского министерства финансов. Ведь минфин до сих пор не соглашается на возможности сокращения ставки российского НДС до 12 процентов.

Правительство Карима Масимова в этом отношении оказывается более решительным и готово стимулировать внутреннее развитие экономики, даже несмотря на возможные потери государственного бюджета. Налог на добавленную стоимость, особенно в том виде, в каком он прописан в проекте Налогового кодекса Казахстана, - это вообще отдельная история.

Дело в том, что схема расчета и уплаты этого налога в России такова, что НДС является таковым лишь по своему названию. На самом же деле этот налог взимается не с добавленной стоимости, возникающей в процессе предпринимательской деятельности, а с выручки. Что, по мнению специалистов, делает НДС серьезным тормозом экономического развития. В Казахстане эту проблему правительство собирается решить, введя в новый Налоговый кодекс такое понятие, как 'дебетовое сальдо'. Под ним согласно документу будет пониматься 'положительная разница между НДС, подлежащим уплате поставщикам, и НДС, начисленным покупателям'. Это дебетовое сальдо будет возмещаться из госбюджета. Однако сложность этой системы заставляет правительство вводить это положение нового Налогового кодекса поэтапно.

И окончательный переход к ней ожидается не ранее 1 января 2012 года. Чем проще, тем лучше Как отмечают эксперты, снижение налоговой нагрузки на бизнес, которое произойдет в Казахстане после вступления в силу нового Налогового кодекса, - вполне осознанный шаг руководства этой страны. 'Он (Налоговый кодекс. Ред.) должен предусматривать снижение общей налоговой нагрузки для несырьевых секторов экономики, особенно для малого и среднего бизнеса', - еще весной, выступая перед парламентом, дал указание правительству президент Назарбаев.

Но не менее важным представляется другое поручение Нурсултана Абишевича: 'Новый кодекс должен приобрести характер закона прямого действия, ограждающего от вольного толкования его норм налоговыми службами, сочетать качество администрирования и интересы налогоплательщиков'. Однако если о снижении налогов уже можно говорить как о почти свершившемся факте, то с однозначностью толкований положений Налогового кодекса ситуация обстоит сложнее. Но не потому, что его авторы проигнорировали указание главы государства, а потому, что окончательную оценку в данном случае поставит только сама правоприменительная практика.

Но уже сейчас обращает на себя внимание тот факт, что в новом Налоговом кодексе установлен исчерпывающий перечень требований к содержанию налоговой отчетности по основным видам налогов, исключена обязанность налогоплательщика предоставлять информацию, которую налоговые органы могут самостоятельно получить от других государственных ведомств, сокращена частота сдачи налоговой отчетности. Более того, теперь казахстанские налогоплательщики не будут обязаны указывать в своих платежных документах большое количество реквизитов - БИК, ИИК, ЕКС и прочие. Будет введен и порядок автоматического зачета излишне уплаченных сумм налогов, пени, штрафов. Причем без предварительного заявления налогоплательщика. Интересно, что новый Налоговый кодекс прямо обязывает правительство Казахстана создать с представителями бизнеса специальную комиссию, которая займется устранением административных барьеров в экономике республики. Предполагается, что заседание парламента, на котором и будет принят новый Налоговый кодекс Казахстана, состоится уже осенью этого года. Примечательно, что обсуждение его положений в стране проходит в условиях максимальной открытости.

Еще в июле проект документа был опубликован на официальном сайте министерства экономики и бюджетного планирования Казахстана. Премьер-министр Карим Масимов провел уже более 50 совещаний, на каждом из которых представители бизнеса имели возможность сообщить о своих замечаниях к проекту. 7 августа в Астане состоялся организованный правительством 'круглый стол'. Все это, как считают в кабинете министров республики, должно привести к тому, что новый Налоговый кодекс Казахстана будет соответствовать принципам определенности, справедливости, гласности и единства.

Я являюсь руководителем консалтинговой компании, которая успешно оказывает данную услугу уже второй год. В результате мои Клиенты получают возмещение НДС из бюджета в строго оговоренные законом сроки, и случаев отказа еще не было.

В данной статье я готова предложить пошаговую инструкцию возмещения НДС при экспорте товара в Казахстан. Первое с чего начинается вся процедура – это заключение контракта с иностранным контрагентом. На данном шаге Бухгалтер может проконтролировать правильность составления основных пунктов, связанных с условиями оплаты (предоплата или по факту отгрузки, возможна ситуация, когда плательщиком является третье лицо, о чем должно быть прописано в контракте с указанием его реквизитов).

Второй шаг: оформление паспорта сделки. Для этого необходимо обратиться в удобный для Вас банк, где будет предложен перечень необходимых документов. Важно отметить, что при отгрузке товара на всю сумму контракта, необходимо оформить закрытие паспорта сделки. 3.Третий шаг: получение аванса на р/с.

Данном шаге подразумевает прямую работу с банком. После того как поступают денежные средства на расчетный счет, необходимо в течение двух недель (сроки варьируются исходя из даты обращения в банк, но не менее двух недель) оформить Справку о валютных операциях. В ней необходимо объяснить для каких целей пришли Вам эти средства.

Эта справка обязательна банку для контроля Ваших валютных операций. При несвоевременном оформлении данной справки, возможен штраф до 40 000,00руб. Внимание Эта статья участвует в Конкурсе на лучшую статью. Победителя ждет главный приз - 30 000 рублей! Четвертый шаг: формируется отгрузка в Казахстан в бухгалтерской программе(1С, например). Ставка НДС указывается в документах сразу 0%, т.к. Предполагается ее подтверждение.

Пятый шаг: формирование и сдача ежемесячной отчетности в Отдел статистики в Таможенное управление. Это довольно объемная работа, поскольку при этом необходимо знать все коды ТНВЭД отгруженного Вами товара. Все бланки отчетности и сроки ее сдачи есть на сайте Отдела статистики Таможенного управления. Шестой шаг: Если в течение квартала вы отгрузили товар на сумму аванса, поступившего от иностранного контрагента, необходимо снова посетить банк и оформить Справку о подтверждающих документах. Фактически Вы отчитываетесь перед банком о том, что сумма аванса закрыта. Акцентирую внимание на том, что при несвоевременном оформлении данной справки в течение 2 недель, со дня последней отгрузки(сроки варьируются исходя из даты обращения в банк, но не менее двух недель), возможен штраф до 40 000,00руб. Седьмой шаг: До момента сдачи Налоговой декларации по НДС, необходимо сформировать заявление на подтверждение ставки НДС 0% и приложить список документов, согласно ст.165 НК РФ.

Образец Пояснения В Налоговую По Ндс Рк

Форма заявления свободная на фирменном бланке организации. Хочу отметить, что на подтверждение ставки 0% могут быть включены экспортные реализации только при наличии к ним Заявления о ввозе товара от иностранного покупателя (это документ с отметкой ИФНС Казахстана о том, что иностранный покупатель оплатил НДС на территории Казахстана) Обратите внимание, что данная отметка должна была не позже последнего числа налогового периода, в котором вы хотите отразить данные Реализации и подтвердить ставку НДС 0%.

Также замечу, что у Вас на руках должна быть CMR (транспортный документ на перевозку товара через границу таможенного контроля)утвержденного образца с Вашей отметкой, транспортной компании, и иностранного покупателя о получении товара. Восьмой шаг: формирование декларации по НДС. Наиболее внимательно необходимо подойти к процессу формирования книги покупок и книги продаж за налоговый период. В книге продаж отражаются экспортные реализации только при наличии к ним Заявления о ввозе товара от иностранного покупателя. Если дата отметки ИФНС Казахстана не попадает в данный налоговый период, данная реализация подлежит включению в книгу продаж уже следующего налогового периода. В книге покупок отражаются только те поступления товара, по реализации которого мы запрашиваем подтверждение ставки НДС 0%. После формирования книги покупок и книги продаж, формируется декларация по НДС.

По данным операциям заполняется раздел 4 или 6 декларации. При заполнении, следует указать код экспортной операции:. если экспортированный товар внутри страны облагается НДС по ставке 18% - 1010406;. если экспортированный товар внутри страны облагается по ставке 10% - 1010404. Декларация составляется за квартал, в котором был собран пакет документов.

Девятый шаг: подготовка и заполнение программы ПИК-НДС. Данная программа предусматривает отражение всей информации о документах, контрагентах и суммах, формируется и представляется в ИФНС на электронных носителях, либо посредством отправки по электронным каналам связи, программа доступна на сайте ИФНС в бесплатном режиме. Последний, десятый шаг. После сдачи декларации по НДС и пакета документов о подтверждении ставки НДС 0%, ИФНС присылает Требование о предоставлении документов на камеральную проверку.

Срок предоставления 10 календарных дней с момента получения требования. В течение 3 месяцев после сдачи декларации, ИФНС проводит камеральную проверку. Стоит отметить, что при подаче корректирующей декларации по НДС, сроки проверки начинаются заново. После окончания проверки в течение 10 дней ИФНС принимает решение о возмещении НДС при экспорте товара в Казахстан. После этого можно ожидать поступления средств, представляющих собой возмещенный НДС, На расчетный счет организации.

В заключение хочу отметить, что для минимизации трудозатрат и документооборота при прохождении ежеквартальных камеральных проверок от ИФНС при возмещении экспортного НДС, рекомендую для экспортной деятельности зарегистрировать новое предприятие! Анастасия А.Горчакова Практическая энциклопедия бухгалтера Все изменения 2018 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов. Восьмой шаг: формирование декларации по НДС. Наиболее внимательно необходимо подойти к процессу формирования книги покупок и книги продаж за налоговый период. В книге продаж отражаются экспортные реализации только при наличии к ним Заявления о ввозе товара от иностранного покупателя. Если дата отметки ИФНС Казахстана не попадает в данный налоговый период, данная реализация подлежит включению в книгу продаж уже следующего налогового периода.

В книге покупок отражаются только те поступления товара, по реализации которого мы запрашиваем подтверждение ставки НДС 0% По книге продаж все понятно - пока не подтвердили(в рамках 180 дней) реализацию на экспорт не включаем. А вот о книге покупок вопрос как так странненько: ' В книге покупок отражаются только те поступления товара, по реализации которого мы запрашиваем подтверждение ставки НДС 0%', а остальные покупки этого периода куда мы денем? Мне казалось, что и книге покупок, пока не подтвердим 0% не принимаем к зачету те покупки, которые относятся к экспорту, да еще ничего не сказано о возмещаемых суммах НДС по косвенным расходам, относящихся на долю экспорта.

Восьмой шаг: формирование декларации по НДС. Наиболее внимательно необходимо подойти к процессу формирования книги покупок и книги продаж за налоговый период. В книге продаж отражаются экспортные реализации только при наличии к ним Заявления о ввозе товара от иностранного покупателя. Если дата отметки ИФНС Казахстана не попадает в данный налоговый период, данная реализация подлежит включению в книгу продаж уже следующего налогового периода.

В книге покупок отражаются только те поступления товара, по реализации которого мы запрашиваем подтверждение ставки НДС 0% По книге продаж все понятно - пока не подтвердили(в рамках 180 дней) реализацию на экспорт не включаем. А вот о книге покупок вопрос как так странненько: ' В книге покупок отражаются только те поступления товара, по реализации которого мы запрашиваем подтверждение ставки НДС 0%', а остальные покупки этого периода куда мы денем?

Мне казалось, что и книге покупок, пока не подтвердим 0% не принимаем к зачету те покупки, которые относятся к экспорту, да еще ничего не сказано о возмещаемых суммах НДС по косвенным расходам, относящихся на долю экспорта.